2023年底,国家大力提倡发展新质生产力,新质生产力是我国在新一轮科技革命和产业变革中“变道超车”的根本动力,是推动高质量发展的内在要求和重要着力点。区别于传统生产力,新质生产力是以创新为主导,摆脱传统增长路径,具有高质量发展要求的先进生产力。

发展新质生产力的核心在于创新,而中国上市公司作为我国企业的优秀代表,是推动中国创新驱动发展的重要力量。

那么,如何洞察中国整体上市公司的创新变化与趋势,了解企业创新最新动态?

以《2024中国A股上市公司创新指数报告》为依据,《经理人》联合浙江大学管理学院共同推出本组内容:

上篇以报告内容为基础,侧重于聚焦“创新城市趋势”“数字化”“国产替代”以及“创新对韧性的影响”四个方面,深入分析创新的特征表现及趋势,为众多公司的创新发展提供思路;

下篇则从更为宏观的视角出发,由郭斌教授诠释报告产生的背景、意义、价值所在及未来方向。

希望以此对中国企业创新发展有所裨益,为推动中国创新驱动发展注入强大驱动力。

项目执行: 本刊编辑部

支持机构:浙江大学管理学院

浙江大学管理学院专业学位教育中心(MBA/EMBA/MPAcc)

发展新质生产力的核心在于创新,而中国上市公司作为我国企业的优秀代表,是推动中国创新发展的重要力量。

2024年7月,浙江大学管理学院发布最新报告——《2024中国A股上市公司创新指数报告》(以下简称《报告》),《报告》由郭斌教授团队(郭斌、张嘉乐、张宁、殷嘉咛、贾玥、姚一帆)基于全透明、基于信息抽取思想,在以算法为基础的创新指数评估框架基础上完成,选取4022家中国A股上市公司为评估对象,以“创新势力”和“创新效率”两维度构建评估指数,推出2024中国上市公司创新指数500强、创新势力200强、创新效率200强榜单①。

在强调以创新为核心发展新质生产力的前提下,中国上市公司在创新领域里的表现尤为值得关注,为此,《经理人》联合浙江大学管理学院共同推出此次内容。

限于篇幅,本次内容侧重于聚焦“创新城市趋势”“数字化”“国产替代”以及“创新对韧性的影响”四个方面,深入分析创新的特征表现及趋势,为众多公司的创新发展提供思路,助力中国上市公司向“新”、向“优”发展。

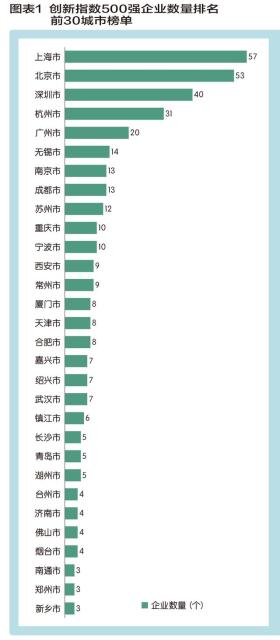

九大创新型集聚城市

2023年创新指数500强企业分布在116个城市②。经统计,创新型企业的城市分布呈现出明显的集中趋势。其中,共有9个城市拥有超过10家创新指数500强企业,分别为上海市、北京市、深圳市、杭州市、广州市、无锡市、南京市、成都市、苏州市。(图表1)

在趋势变化上,上海超越北京成为创新指数500强企业最多的城市,前五名城市名单与去年保持一致,重庆市和宁波市则代替天津市成为拥有10家创新指数500强企业的城市。将上述9大城市归为创新型企业集聚城市,可以发现,2023年的创新指数500强榜单中,共有253家企业来自9大城市,表明了创新型企业在经济发达沿海城市、省会城市集中分布的明显趋势。

通过对9大创新型企业集聚城市内的创新指数500强企业所属行业特征进行分析,上述创新型企业集聚城市既存在共性,又各具差异。

在共性方面,九大创新型企业集聚城市均拥有属于计算机、通信和其他电子设备制造业的创新指数500强企业,且除杭州和广州外,该行业企业数量占城市内500强企业总数的比例均超过10%。同时,各个城市中创新指数500强企业占比超过10%的行业集中在计算机、通信和其他电子设备制造业、专用设备制造业、电气机械和器材制造业、软件和信息技术服务业以及医药制造业,这一趋势也与创新指数500强企业整体的行业分布相一致。

在差异方面,以上海、北京为例进行分析。

上海表现为行业分布广泛,优势产业明显的特点,拥有的500强企业遍布17个行业,高于其他创新型企业集聚城市。具体而言,在上海市占比最高的三个行业(软件和信息技术服务业、专用设备制造业、计算机和通信和其他电子设备制造业)共拥有26家500强企业,占比达45.6%,代表企业有岩山科技、中微公司、安集科技等。

北京的优势行业是专用设备和医药制造业。在9大创新型企业集聚城市中,北京市拥有最多属于上述两个行业的企业,包括10家专用设备制造业企业以及8家医药制造业企业,代表企业有爱美客、北方华创、双鹭药业等。

此外,在分析创新势力和创新效率时,根据城市内样本企业数量不少于15家的城市(共51个城市)进行分析,分析结果显示,企业数目最高的城市未必是创新势力或创新效率最高的城市,这种情况在城市创新势力排名中尤为明显。如深圳、上海、北京市内企业数目较多,但其平均创新势力排名相对靠后,其中上海市排名第29,深圳市排名第32,北京市排名第45。

相比之下,企业数量和排名的不匹配情况在城市创新效率的排名上得以缓解,主要是因为杭州和上海两个城市实现量质齐飞。在创新效率排名上,杭州市、上海市分别位列第三、第四名,在企业数量排名上,这两个城市的企业数量分别位列第五、第二名,缓解了企业数量与创新效率排名不匹配的情况。

若是对比创新势力排名和创新效率排名,首先,将样本51个城市按照创新势力和创新效率的均值排名划分为四象限。

第一象限为高势力-高效率城市,以镇江、郑州、杭州为首,创新势力、创新效率整体表现较好;

第二象限是低势力-高效率城市,包括上海、北京、苏州、烟台等城市,这些城市创新效率方面具有较大优势,创新势力有待提高;

第三象限为低势力-低效率城市,包含绍兴、珠海、金华等城市,这些城市在两项指标上表现均不突出;

第四象限为高势力-低效率城市,包含深圳、贵阳、大连等城市,这几个城市在创新势力方面具有较大优势,但其创新效率有待提升。

总体而言,创新势力排名较高的城市未必是创新效率较高的城市。这表明整体上推动上市公司实现创新势力与创新效率的均衡性发展,仍然是一个有待破题的方向。

AI是企业数字化关注的重点

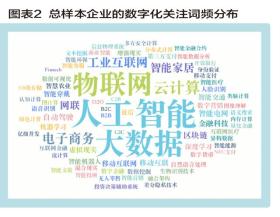

数字化作为企业高质量发展的必经之路,其重要性程度不言而喻。根据数字化相关关键词词频总数来衡量企业对数字化的关注度,出现的频次越多,表明该企业对数字化的关注越高。

在《报告》包含的4022家总样本企业中,其年报共提及数字化关键词79925次,提及数字化的企业数量占比为84.1%。具体来看,合计有76个数字化关键词,分布如图表2所示,结果显示,人工智能、大数据、物联网、云计算等核心技术已成为企业数字化战略的重点,显示出技术创新对企业未来发展的驱动作用,其中,关键词中频次最高的是人工智能(15285次)。企业普遍认为,人工智能、大数据和物联网技术是未来竞争力的关键所在,并在年报中频繁提及。

《报告》涉及36个细分行业的企业均对数字化有一定程度的关注。在样本的行业分布方面,高科技行业如软件和信息技术服务业、计算机和电子设备制造业在数字化转型中处于领先地位,而传统行业如食品制造业、农副食品加工业等在数字化转型中的步伐相对较慢。总的来说,高科技行业是数字化转型的先锋,其对数字化技术的广泛应用和深度关注,为其他行业提供了示范和技术支持。传统行业需要加快数字化转型步伐,通过引入和应用先进的数字化技术,提升自身的效率和市场竞争力。

以样本中对数字化关注最多的十大行业为例,大数据和人工智能几乎在所有行业中都是最受关注的技术,尤其是在软件和信息技术服务业、计算机、通信和其他电子设备制造业中;物联网在电气机械和器材制造业、仪器仪表制造业和汽车制造业中有较高关注度;智能家居和智能农业在计算机制造业和通用设备制造业中有显著关注……

结果来看,不同的行业对技术的关注点各有侧重,但大数据、人工智能和物联网是推动各行各业数字化转型的核心技术。工业互联网、云计算等技术在制造业和服务业中也发挥着重要作用。

另外,《报告》利用t检验统计方法,进一步分析创新指数500强、创新势力200强、创新效率200强榜单企业的数字化关注差异。

在t检验统计下:

创新指数500强企业与总样本,以及总样本中除去创新指数500强企业后的样本企业的数字化关注平均词频均没有显著差异,说明数字化已成为几乎所有上市企业的重点关注方向。创新指数500强企业中排名靠前的企业对数字化的关注平均水平更高,但创新指数500强企业内部对数字化的关注程度差异不大,表明排名越靠前的企业在数字化领域的关注和投入更高;

创新势力/效率200强与总样本,以及总样本中分别除去创新势力/效率200强企业后的样本企业的数字化关注平均词频均没有显著差异,但在创新势力/效率200强内部,排名越靠前的企业对数字化的关注度显著更高,特别是在创新效率排名中,这一差异更加明显。这反映了顶尖企业对数字化转型的高度重视和更大的投入,显示出数字化在提升企业创新能力和效率方面的重要作用。

近六成样本企业关注国产替代

国产替代正逐步成为中国本土公司面临的一个趋势性的巨大增长机会,在《报告》中,国产替代关注度词频分析主要从两种视角出发。其一,战略视角。强调公司由于内部自身原因、出于将国产替代作为发展机会而产生对国产替代的关注,特征词库有国产化、进口替代、国产替代等等;其二,威胁视角。公司出于对外部的相关威胁或压力做出战略性应对,由此产生对国产替代的关注,特征词库有国外垄断、国内空白、技术封锁、单边制裁、卡脖子等等。

基于两种视角,4022家上市公司样本对国产替代关注的词频合计为13945次。其中,战略视角下国产替代的词频为10669次,威胁视角下国产替代的词频为3276次。平均词频为3.47次,平均战略词频为2.65次,平均威胁词频0.81次,上市公司对国产替代的关注程度与去年基本持平,战略视角关注度显著高于威胁视角。

在4022家上市公司样本里,提到国产替代有2375家企业,占总数量的59.1%。提到战略视角国产替代的企业占比48%,提到威胁视角国产替代的企业占比35.3%。较多企业对国产替代的关注频次在1-5次,关注次数超过10次的有近四百家,超过20次的有99家企业。结果显示,超半数企业对国产替代有所关注,近百家企业表现出很高的关注。

从行业分布来看,在样本涉及的36个二级细分行业中,有16个行业关注国产替代的企业占据其行业样本企业的半数以上,在仪器仪表制造业,专用设备制造业,计算机、通信和其他电子设备制造业中,有超过70%的企业关注国产替代。这体现出国产替代正成为本土企业发展所普遍关注的重要趋势。

而从行业内部差异来看,通过分析国产替代关注词频的行业分布发现,行业间的国产替代关注程度存在较大差异。行业技术密集性较高且大多处于供应链上游环节的国产替代关注程度较高,与之相反,一些技术密集性相对较低的制造业对国产替代关注度则相对较低。

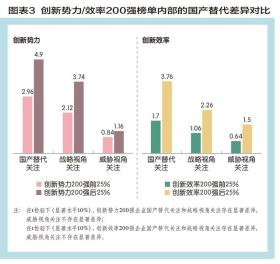

在此基础上,《报告》进一步分析了创新指数500强、创新势力200强和创新效率200强榜单企业的国产替代关注度。

创新指数500强企业里关注国产替代的有291家,占58.2%,总样本中这一比例为59.1%;关注战略视角的占49%,总样本比例为48%;关注威胁视角的占34.8%,总样本比例为35.3%,另外,通过对样本国产替代关注词频均值的t检验,发现创新指数500强企业对国产替代的关注与总样本不存在显著差异,表明国产替代正成为上市公司普遍关注的趋势。

从两种视角来分析,创新指数500强企业战略视角和威胁视角关注的相关度为0.44,在创新势力和创新效率200强榜单中,相关度为0.48,与总样本中的0.38相比更高,体现出创新能力较高的上榜企业倾向于对国产替代从战略视角和威胁视角给予更均衡的关注,从内部和外部视角共同响应国产替代趋势。

如图表3所示,创新势力200强榜单和创新效率200强榜单内部靠后企业国产替代关注度更高,且体现在更高的战略视角关注,这体现出创新能力更高并不必然意味着对国产替代的关注更高,反而创新能力较强但并非位于头部的企业对国产关注度更高,原因可能是响应国产替代趋势需要一定战略变革,而头部企业由于规模较大或在供应链中的嵌入程度较高,在战略调整上不如非头部企业灵活。

上榜企业更具韧性

探讨创新对企业韧性的影响时,《报告》以特定时间内企业资产收益率均值与标准差的比值(或营业毛利率均值与标准差的比值)来刻画单个企业的韧性,其结果数值越大,表明企业的韧性越强。具体公式下:

公式1:韧性_资产收益率=Mean_资产收益率/Sd_资产收益率;

公式2:韧性_营业毛利率=Mean_营业毛利率/Sd_营业毛利率。

其中,Mean_资产收益率(或Mean_营业毛利率)代表单个企业在2020年、2021年、2022年、2023年资产收益率(或营业毛利率)的均值,Sd_资产收益率(或Sd_毛利率)代表单个企业在2020年、2021年、2022年、2023年资产收益率(或营业毛利率)的标准差。

在4022家总样本企业中,剔除多于2个年份无法获得ROA或营业毛利率指标的样本企业(194家),对余下3828家样本企业进行统计分析。资产收益率计算的韧性最小值为-71.45,最大值为258.81,均值为3.45;营业毛利率计算的韧性最小值为-1.08,最大值为3858.44,均值为17.24。

在探讨创新指数500强、创新势力/效率200强榜单企业与未上榜企业是否在韧性维度存在显著差异时,进行t检验分析,结果如图表4所示,在5%的显著性水平下,无论基于资产收益率还是营业毛利率指标计算企业韧性,位于创新指数500强、创新势力200强或创新效率200强榜单的企业相较于未上榜企业而言都有更高的韧性表现。

换而言之,上榜企业良好的韧性与其通过持续的产品创新和服务创新以适应市场变化密不可分;同时,由于上榜企业往往在其所处行业中占据相对领先的地位,具有较强的市场影响力和定价能力,因此更能够在市场波动中保持较高且稳定的资产收益率和毛利率。

在此基础上,进一步探究创新指数500强、创新势力/效率200强3个榜单内部企业的韧性分布。具体分类为榜单内部企业“排名位于前25%”和“排名位于后25%”的两组企业,如创新指数500强榜单前25%的企业和创新指数500强榜单后25%的企业。

将分类企业进行t检验时,可以发现,在α=0.05的显著性水平下,无论是基于韧性_资产收益率还是韧性_营业毛利率指标,创新指数500强、创新势力200强、创新效率200强榜单中排名位于前25%的企业与位于后25%的企业相比均不具备显著更高或更低的韧性水平。

不过,在α=0.1的显著性水平下,可以认为位于创新效率200强后25%的企业相比前25%的企业而言,在资产收益率维度有着更高的韧性表现。综上所述,在3个榜单内部,无论企业排名高低,其韧性表现较为一致,说明这些企业具备相似水平的应对市场波动的能力。

注:本文所列图表均出自《2024中国上市公司创新指数报告》

①“创新势力”“创新效率”的基础评估数据方法包括研发投入规模、研发人员规模、研发强度指标、技术效率等等,具体可参考浙江大学管理学院《2024中国上市公司创新指数报告》。

② 报告将县级市并入所属的地级市统计。